《星期日泰晤士报》报道截图

“四大”08年金融危机以来的丑闻集中爆发 英国《星期日泰晤士报》7月20日报道,英国央行下属机构审慎监管局(Prudential Regulation Authority,PRA)已着手调查毕马威(KPMG)的业务能力(the strength of business )。 此前,毕马威卷入了一连串严重丑闻,其中,英国有两百年历史的建筑业巨头佳利来(Carillion)在今年年初破产倒闭,毕马威却在其最后一份年度财报中认可该公司“至少还可以生存三年”。 财报出具后仅三个月,佳利来轰然倒塌。 佳利来最后一份财报上最大的一笔资产是价值15.7亿英镑的“品牌价值”,然而对于这种无形资产的估值实际上相当主观,他们的财务状况本已相当糟糕,没有什么“品牌价值”,却依赖审计机构的报告继续向市场融资发放股息和分红,以维持股价。 最后,佳利来递交的破产申请导致其4万多名员工被迫面临失业,股票投资者血本无归。过去十九年,毕马威一直为佳利来提供审计服务,收费2900万英镑。 英国会计监督机构财务报告委员会(Financial Reporting Council,FRC)正在调查毕马威对佳利来的审计工作,他们在今年6月的一份报告中指出,毕马威在审计英国公司时存在巨大纰漏,审计质量“令人无法接受的恶化”,而且在其审计的所有“富时350”企业中,有一半的审计工作“需要改善”。 去年,毕马威还曝出另一桩骇人听闻的丑闻。 2011年,毕马威被聘为美国米勒能源公司(Miller Energy Resources)的外部审计师,并出具了无保留意见的审计报告,过高(超过100倍实际资产)的预估了该公司的资产,进而导致了投资者对该公司价值的判断。 据美国证券交易委员会(SEC)亚特兰大地区办公室主任沃尔特·若斯潘(Walter E Jospin)称,米勒能源的阿拉斯加油井价值不到500万美元,但毕马威的审计称该油井价值4.8亿美元。此外,毕马威还“未能发现”公司某些固定资产被重复统计。 毕马威在2017年8月同意为此支付超过620万美元的罚款。 此外,毕马威还在南非卷入政治献金和洗钱丑闻,导致在该国的业务几乎停滞,裁员数百人。还被爆卷入罗尔斯·罗伊斯丑闻,牵涉20年前的腐败和行贿。 上述只是毕马威过去数年涉及的负面消息中影响较大的几宗,监管部门此前还谴责公司在更为久远的金融危机期间的行为。

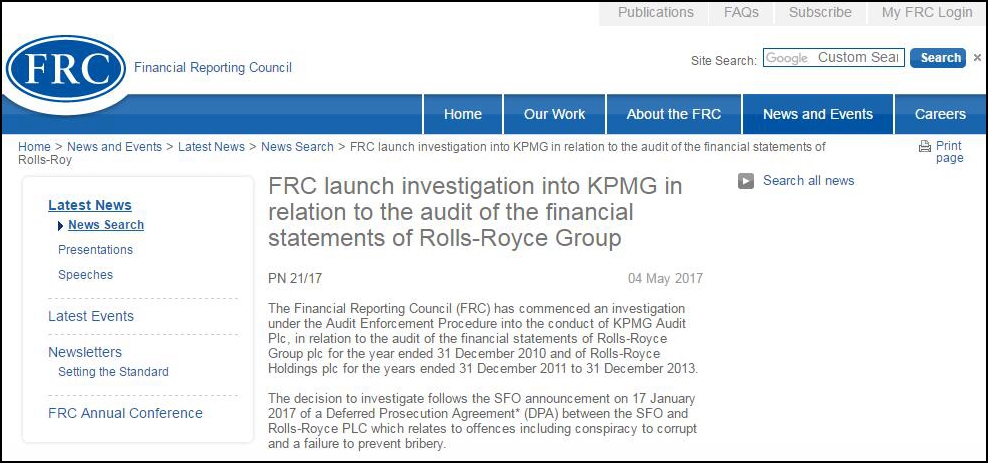

英国金融报告委员会官网公布毕马威涉罗尔斯·罗伊斯丑闻

其他“三大”同样麻烦缠身。 券商中国7月4日报道,普华永道今年刚刚因08年金融危机中“未能发现一家银行的风险,使保险机构损失数十亿美元”,吃到美国监管机构高达6.25亿美元(折合人民币41.29亿)的罚单,系史上会计师事务吃到的金额最大的罚单。 2017年,因房地产服务公司康诺(Connaught)2009年年报存疑而牵扯出了普华永道的不合规审计行为,最终,普华永道被罚500万英镑,相关负责人被罚15万英镑。据悉,不合规的项目包括无形资产、长期合同及动员费用。 英国咨询公司 RSM Tenon 2011年半年报存在不实信息,其外部审计普华永道被财务报告理事会罚没510万英镑,而该项目负责人也被罚了近12万英镑。 美国监管也盯上了普华永道,在美银美林的2014年年报,普华永道因未能遵守保护消费者这一准则,而遭到美国公众公司会计监督委员会(PCAOB)处罚100万美元。 进入2018年,普华永道的悲剧并未停歇。先是1月份印度证监会吊销了普华永道为该国上市公司提供审计服务的执证,期限为两年,同时勒令普华永道退回非法所得约200万美元。 今年6月,普华永道再次遭到英国财务报告理事会的处罚,该项处罚事关已破产的英国老牌百货公司BHS及其控股子公司的审计报告,经过和解协议,罚款金额由1000万英镑下调至650万英镑。 德勤、安永受到的处罚不一一列举。 英国政府承诺将加强监管,考虑拆分“四大” “四大”都是英国公司,一连串企业倒闭和违规行为让他们成为众矢之的,英国财务报告理事会已宣布将收紧对审计公司的监管,包括审查高管任命。 英国《金融时报》今年4月报道,英国会计监管机构已承诺,将采取更加严厉的措施来监管全球最大的审计机构。此前发生的一系列备受瞩目的企业破产事件,削弱了人们对英国财务报告理事会(Financial Reporting Council,简称FRC)的信心。 该机构表示,将开始审查毕马威(KPMG)、德勤(Deloitte)、普华永道(PwC)、安永(EY)、均富(Grant Thornton)和德豪(BDO)等会计师事务所高管的任命是否合适。这将包括对非执行高管、以及审计和道德委员会负责人的任命进行评估。 《华尔街日报》报道称,英国议会工商专责委员会和就业与退休金委员会在一份联合报告中称,佳利来破产案表明,审计公司是无法对目标公司独立进行必要质疑的“安逸俱乐部”。自该案以来,审计行业出现了信任危机的风险。 该委员会表示,毕马威审计失败不是孤立现象,而是整个市场的一个症候,这个市场有利于四大审计公司,但不利于整体经济,“四大”的高收入与审计行业应当遵循的公正、公益理念格格不入。 英国议会专责委员会建议英国政府,将四大审计公司交由反垄断监管机构考虑进行分拆。 然而,“四大”在全球审计领域处于无可置疑的霸权地位。仅在欧盟,针对上市公司提供财务审计“四大”的市场份额超过了90%。在英国和美国市场,这一比例高达99%。毕马威甚至还负责英国央行的审计业务。 “四大”2017年在全球的合计收入高达1340亿美元。 因此,他们纷纷对于英国政府可能采取的措施提出了警告。 “四大”警告英国政府,注意潜在风险 《星期日泰晤士报》7月1日报道,去年9月接任毕马威CEO的比尔·迈克尔(Bill Michael)在一系列丑闻以后承认“四大”可能正面临公众信任危机,不过他的辩解似乎话里有话,暗示如果拆分毕马威的审计业务,会对市场和投资者不利。