数十年来,美元在全球金融体系中占据霸权地位,石油和黄金以美元定价,以美元计价的债务在国际债务中占三分之二,甚至当索马里海盗劫持船只时,也是索要美元而非别的货币。

然而《彭博商业周刊》(Bloomberg Businessweek)10月3日刊文发问:现在,霸权更迭的时候到了吗?

文章虽然谨慎地引用学者判断“美元地位的严重衰落可能需要数年时间”,但也对美元衰弱的各种迹象进行了讨论,观察者网编译全文,供读者参考:

《彭博商业周刊》文章截图

在全球金融的核心,存在一个悖论。

数十年来,美国在全球经济中的份额持续下降,如今,特朗普领导下的美国正尝试摆脱“自由世界领袖”的传统角色。然而,人们仍然在说,美元是“万能的”。

“美国例外论从来没有像今天这么极端,”摩根士丹利投资管理公司新兴市场业务主管、首席全球策略师鲁奇尔?夏尔马(Ruchir Sharma)9月24日在美国对外关系委员会(Council on Foreign Relations)的一次研讨会上如是说。

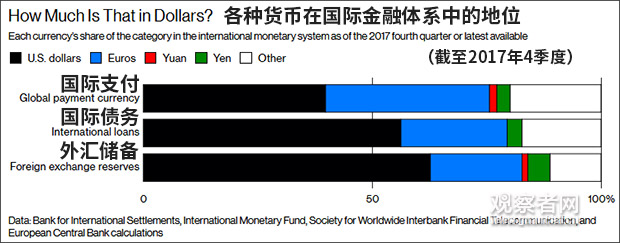

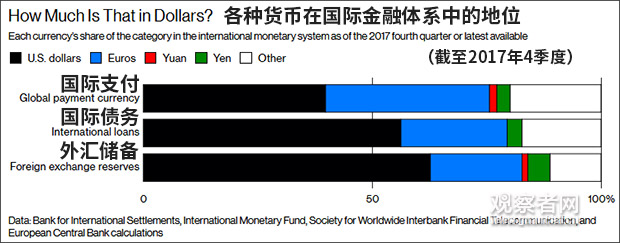

据欧洲央行(ECB)最新统计,美元债务目前占国际债务的三分之二,美元在全球储备中也占有相当大的份额。石油和黄金以美元计价,而非欧元或日元。当索马里海盗劫持船只时,他们索要的也是美元。以美元为基础的全球支付系统正被用来威胁伊朗、朝鲜和俄罗斯等等国家,对其造成相当大的威慑。对美国来说,美元的主导地位至少相当于几个航空母舰战斗群,这丝毫没有夸张。

现在,“美元悖论”已显示出瓦解的迹象。

那些曾经被迫接受美元霸权的政治领袖们正在反击。今年9月,欧盟委员会主席容克(Jean-Claude Juncker)曾明确表示,欧洲企业以美元,而非本国货币,购买欧洲飞机是“荒谬的”。今年8月,法国财长勒梅尔(Bruno Le Maire)对记者说道,他希望融资工具“完全独立于美国”,“我希望欧洲成为一个‘主权大陆’,而不是附庸。”俄罗斯今年大幅减持美元,宣称美元正“成为国际结算中一个风险因素”。今年3月,中国也用人民币原油期货合约挑战了美元在全球能源市场的主导地位。

这股力量的干扰对美国来说不是好消息。早在1965年,时任法国财长德斯坦(Valery Giscard d’estaing) 就说过,美元在全球金融领域的卓越地位是一种“过度特权(exorbitant privilege)”。如果美元失去其卓越地位(当然,这还不是迫在眉睫的威胁),但当投资者丧失信心,美国将变得更加脆弱。当全球投资者陷入恐慌时,美联储甚至可能不得不采取与其他国家一样的做法,即将利率提高到令人痛苦的水平,以防止投机性资金外流。但就目前来说,当问题爆发时,投资者还是会涌入美国市场寻求庇护,虽然美国本身就是问题的根源,这是很奇怪的,但10年前的全球金融危机发生时,现实就是那样的。

今天的美元指数下滑,也可被视为美国孤立主义的“症候”之一。根据加州大学伯克利分校经济学教授艾肯格林(Barry Eichengreen)以及欧洲央行的研究,假设美国从世界收缩,美元地位将受到损害,导致美国利率上升0.8个百分点。

艾肯格林说,虽然美元地位的严重衰弱可能需要数年时间,但美国不能把美元的卓越地位视为理所当然的事情,他说,“(美元)作为当前的‘国际货币’是一种优势,但这并不是唯一的。”

美元当前面临的最直接风险是,美国会过度利用金融制裁手段,尤其是制裁伊朗以及其他与伊朗做生意的国家。今年5月,美国退出2015年达成的伊核协议,宣布将于11月4日重新实施制裁,并向所有海外公司施压,迫使他们不与伊朗做生意。如果欧洲企业或银行“无意中”与伊朗伊斯兰革命卫队等受到制裁的组织交易,就可能面临美国的惩罚。

欧洲领导者认为这侵犯了他们的主权,他们的回应是,公开尝试建立一个支付系统,使其企业与伊朗做生意而免于遭受美国官方机构的阻挠。他们的一个想法是,成立一个由政府出资的组织,面对美国制裁时,这样的组织会比私企或银行更顽强一些,不太容易受到影响。伊朗的石油将通过这种组织交易为欧洲(可能还有俄罗斯和中国)的产品。法国官员表示,这些交易可能会以物物交换的方式进行,以避免涉及银行。欧盟外交政策专员莫盖里尼(Federica Mogherini)9月26日在彭博全球商业论坛上表示,“欧洲无法接受其他人决定我们可以与谁做生意,即使我们最亲密的盟友和朋友也不行”。

欧洲方面的进展一直比较缓慢,在11月制裁生效之前准备好是不可能的,前欧盟委员会官员、现任荷兰银行集团(ING Group)德国分公司首席经济学家布尔泽斯基(Carsten Brzeski)表示。实际上美国国安顾问博尔顿(John Bolton)在9月底的联合国大会上对欧洲的计划不屑一顾,他讽刺说,欧盟“言辞强硬,但后续行动软弱无力……所以让我们看看这个尚不存在的、没有提上日程的计划如何发展。”

博尔顿可能会对他的不屑一顾感到后悔。尽管欧洲的权宜之计尚未完备,它也是对美元主导地位普遍不满的迹象之一,而这种不满只会越来越多。2016年,时任美国总统奥巴马的财政部长雅各布?卢(Jacob Lew)在卡内基国际和平基金会发表演讲时曾警告称,“过度使用制裁手段可能削弱我们在全球经济中的领导地位,以及我们的制裁本身的效力。制裁最好是获得广泛的支持。如果我们希望通过制裁改变别国行为,就必须提供解除制裁的条件。”

当前,特朗普违背盟友的意愿,重新实施制裁,同时,并没有明确证据表明伊朗有意地违背协议,这同时违反了雅各布·卢提出的上述两项原则。甚至支持对伊朗采取行动的民主防御基金会(Foundation for Defense of democracy)CEO马克?杜博维茨(Mark Dubowitz)也表示,“总是过度使用单一工具是有风险的。秘密行动、军事行动、区域战略、政治战和信息战,需要协调共同发挥作用。”

目前,美元最大的优势是,其挑战者都很虚弱。欧元代表了一个货币同盟,但其没有中央税收和支出机构,同时,意大利的现状也是对欧元区的挑战。中国是另一个有“野心”的国家,但该国“不民主”,并且一种“全球货币”需要开放全球贸易和资本流动,而他们对此保持谨慎态度。艾肯格林去年12月在接受石英网采访时表示,“世界历史上所有‘真正的全球货币’都是‘民主或政治共和国家’的货币,这可以追溯到14、15世纪的威尼斯,佛罗伦萨和热那亚。”

另一方面来说,如今的美国几乎毫无吸引力,“当其他国家今天面对美国时,大家都会问,你最近为我做了什么?”评级公司标准普尔(S&P Global Ratings)的美国首席经济学家博维诺(Beth Ann Bovino)对此直言不讳。

其实,对美元地位最大的长期挑战,是经济学家所谓的“特里芬难题”。这是比利时裔美国经济学家特里芬(Robert Triffin)在1959年指出的:美国要向世界其它地区供应美元,就必须有贸易逆差。贸易伙伴必须将他们从出口中赚取的美元存入他们的储备账户,而不是用来购买美国的商品和服务。然而,美国长期的贸易逆差最终必然削弱人们对美元的信心。正是这个问题迫使美国总统尼克松在1971年放弃了美元与黄金挂钩。

哈佛大学经济学家莱因哈特(Carmen Reinhart)在波士顿商业经济学家会议上再次提到了美元的“特里芬困境”。她说,“现在你可能会说,这不是问题,因为我们的债务不再以黄金为基础。但我们的债务,以及所有人的债务,最终都是必须由一个经济体生产的商品和服务作支撑。”她还指出,“而我们(美国)在世界GDP中所占的份额正在下降。”

时任法国财长德斯坦(Valery Giscard d’estaing)创造“过度特权(exorbitant privilege)”

吉斯卡尔·德斯坦创造了“过分特权(exorbitant privilege)”的概念,他指的是这样一个事实,当外国都使用美元时,美国就从外部不断得到永久而免息的贷款。艾肯格林指出,美国只需花费几分钱成本印刷100美元钞票,其他国家则必须交付实际价值100美元的商品和服务来交换。外国人愿意接受美元,用来作为他们之间贸易的中介,就像全世界流通的绿色“白条”。他们就这样一直允许全体美国人少生产,多消费。

这种特权的不利之处在于,外国对美元的需求提高了汇率,这使美国产品在世界市场上的竞争力下降。特别是在经济萧条时期,当美国进口那些本可以在国内生产的产品时,美国工人可能会失业。外国积累美元,意味着财富向其他国家的转移。如果其他国家突然决定用美元购买美国商品和服务,美国突然就有很多工作要做——美国人必须多生产,少消费。

文章总结道,总体而言,美国的领导地位得益于需求量巨大的货币,问题是如何保持美元作为“世界上最受欢迎货币”的地位。一种方式是维护外交联盟。艾肯格林的研究发现,与法国等拥有核武器的国家相比,依赖美国核保护伞的国家(日本、德国)的外汇储备中美元所占的份额要大得多,因为他们明显感到“对美元的依赖”加强了他们与“军事保护者”的联系。另一种方式是根据需要,向贸易伙伴免费提供美元,就像全球金融危机期间,美联储在时任主席伯南克(Ben Bernanke)任内的“互换额度”措施。还有一点是,不要把美元的主导地位用作打击盟友的武器,正如雅各布·卢在2016年所言,“我们越是把美元和金融体系作为工具来贯彻美国政策,别国倾向于使用其他货币和金融体系的风险就越大。”

本文作者系《彭博商业周刊》经济编辑、彭博社资深记者彼得·科伊( Peter Coy)。